با معامله ای که باز است و سود خوبی نصیب شما کرده چه می کنید؟ همه معامله گران برای روز های سخت و ریسکی آماده شده اند و حتی می دانند که پیش از ورود به معامله چگونه باید ریسک را مدیریت کنند و حتی برای بعد از ورود به معامله هم برنامه دارند تا بتوانند ریسک معامله را مدیریت کنند. اما آیا برای مدیریت بازدهی هم چنین آمادگی وجود دارد؟ خیلی از معامله گران تازه کار و حتی حرفه ای بازار تنها به دستور حد سود بسنده می کنند. آن ها معتقدند که سقف سود معامله همان حد سود تعیین شده در ابتدای معامله است! آیا این دیدگاه درست است؟

برای اینکه منظور ما از نوشتن این مقاله را بهتر درک کنید، به این سوال پاسخ دهید: آیا بازدهی معامله یک عدد خاص، ثابت و از پیش تعیین شده است؟

اگر پاسخ شما مثبت است، به احتمال زیاد شما هم جزو افرادی هستید که با سود و بازدهی معامله دقیقا مثل حد ضرر رفتار می کنید! حد ضرر معامله یعنی ریسک یا همان زیان احتمالی. شما باید پیش از ورود به معامله میزان ضرر و زیان احتمالی را محاسبه کنید. باید آستانه تحمل ریسک را مشخص کنید. اما در رابطه با حد سود یا بازدهی احتمالی معامله، نمی توانید چنین محدودیت هایی را اعمال کنید! تا به حال شده که وارد معامله ای شوید و بازار بیشتر از حد سود شما حرکت کرده باشد؟ اگر سود معامله بیشتر از حد سود شما باشد، آیا شما ضرر می کنید؟ خیر! بلکه بیشتر هم سود می کنید. پس چرا باید برای بازدهی معامله سقف تعیین کرد؟

مسلما دوره هایی هم بوده که بازار پیش از رسیدن به حد سود شما یا حتی اندکی بعد از برخورد به آن تغییر مسیر داده و معامله هم در ضرر بسته شده است. اما در این مقاله ما می خواهیم تنها یک سناریو را در نظر بگیریم. اگر معامله ای که وارد آن شده اید، بازدهی نامحدودی داشته باشد، چگونه آن را مدیریت خواهید کرد؟ این یک مسئله یا سوال فرضی است. مسلما سود معاملات بی نهایت نیست. اما در اکثر مواقع می تواند فراتر از انتظار شما باشد. حد سودی که در ابتدای معامله تعیین می شود، بر اساس تحلیل های اولیه شماست. اگر بعد از ورود به معامله شرایط به نفع شما تغییر کند، آیا باز هم باید به حد سود اولیه خود پایبند باشید؟

حد سود را حذف کنید و حد ضرر را تغییر دهید!

یک استراتژی ساده برای مدیریت بازدهی معامله، استفاده از حد ضرر متحرک است. فرض کنید وارد معامله خرید می شوید و بعد از ورود به معامله، بازار شروع به حرکات صعودی خوبی می کند که به نفع شماست. در این وضعیت تنها کافی است حد ضرر معامله را به مرور زمان بالا بیاورید. فرض کنید یک حد سود برای معامله تعیین می کنید، اما در متاتریدر دستور حد سود را قرار نمی دهید. این حد سود فرضی هدف اول معامله شماست. وقتی بازار به این هدف اول رسید، شما حد ضرر را به گونه ای تغییر می دهید که ریسک معامله از بین برود. در ادامه بازار تا هدف بعدی شما هم حرکت می کند، دوباره وقت آن رسیده که حد ضرر را انتقال دهید. در این صورت حد ضرر شما دیگر ضرر و زیانی ندارد و اگر بازار به حد ضرر برسد، سود هم خواهید کرد.

این کار را تا وقتی که حد ضرر فعال نشده ادامه می دهید. شاید از ده معامله ای که انجام می دهید، ۹ معامله با سود های کم یا حتی با زیان بسته شوند. اما در این استراتژی تنها کافی است که یک معامله فراتر از حد سود شما حرکت کند. بازدهی همین یک معامله شما را از کل معاملات صورت گرفته راضی خواهد کرد! این استراتژی مدیریت بازدهی شاید در بازار خنثی باعث کسب سود های کوچک شود. اما اگر شما به طور شانسی یا از روی تحلیل تونسته باشید نقطه ابتدایی روند جدید را شکار کنید، با یک بازدهی خیلی خوب معامله را خواهید بست. نکته مهمی که باید به آن توجه داشته باشید، این است که اگر کیفیت سیگنال هایی که پیدا می کنید خوب باشند، بازدهی معاملات هم خیلی بیشتر از انتظارات شما خواهد بود. شما سیگنال های خوب را مدیریت خواهید کرد تا سود بیشتری بدهند. اما در روش های سنتی معامله گری، با تعیین حد سود ثابت، ارزش و کیفیت همه سیگنال یکسان فرض می شود (در حالی که چنین فرضی اصلا درست نیست).

مثال کاربردی از یک نمونه استراتژی مدیریت بازدهی

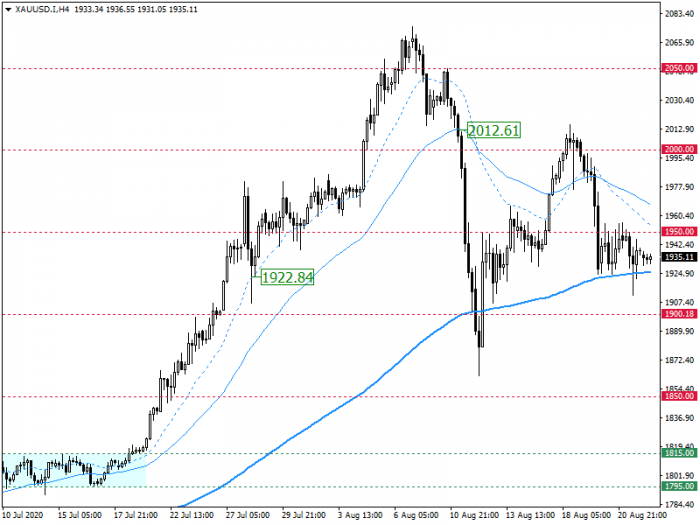

به نمودار اونس طلای جهانی نگاه کنید. این نمودار چهارساعته اونس طلا یا همان XAUUSD است. فرض کنید از مستطیل آبی رنگی که در بین ۱۸۱۵ و ۱۷۹۵ دلار رسم شده وارد معامله خرید شده اید. سه میانگین متحرک و نمایی با دوره های ۲۰، ۵۰ و ۲۰۰ را هم به نمودار اضافه کرده اید.

میانگین متحرک نمایی بهترین وسیله برای مدیریت بازدهی و ریسک معامله است. این میانگین متحرک اجازه می دهد تا سود معامله تا جایی که امکان دارد افزایش یابد و همچنین بدترین نقطه خروج از معامله را با دقت بالایی مشخص می کند. در این معامله اگر در اعداد بالای ۲۰۵۰ دلار هنوز انتظار ادامه رشد بازار را داشتید، در نهایت با شکست قطعی میانگین متحرک مجبور می شدید معامله را ببندید. بدترین اتفاق ممکن هم همین است که حد ضرر شما فعال شود. اما توجه داشته باشید که حتی این بدترین سناریو هم خیلی بهتر از سود های کوچک، ثابت و از پیش تعیین شده است!

معامله خرید از محدوده ۱۸۰۰ دلار باز است و شما حد سود فرضی و ابتدایی خود را ۱۸۵۰ دلار در نظر گرفته اید. بازار حرکت می کند و به بالای ۱۸۵۰ دلار عبور می کند و در ادامه در قالب حمایت به ۱۸۵۰ دلار برخورد می کند تا ۱۹۰۰ دلار هم بالا می آید.

اگر حد سود را در ۱۸۵۰ دلار قرار داده بودید، معامله شما با سود تقریبی ۵۰ دلار به ازای هر اونس بسته می شد. اگر ۱۰ اونس طلا خریداری کرده بودید، تقریبا ۵۰۰ دلار سود می کردید. اگر حد سود را ۱۹۰۰ دلار در نظر می گرفتید، سود شما به ازای هر معامله تقریبا ۱۰۰ دلار می شد. یعنی برای ۱۰ اونس طلای خریداری شده، تقریبا ۱۰۰۰ دلار سود می کردید.

با این حال بازار حداقل تا ۱۹۵۰ دلار بدون توقف رشد کرده است. یعنی اگر حد سود معامله را ۱۹۵۰ دلار در نظر می گرفتید، به ازای هر اونس طلا ۱۵۰ دلار سود می کردید. یعنی برای ۱۰ اونس طلا، تقریبا ۱۵۰۰ دلار سود می کردید.

مشکل اصلی در چنین معاملاتی دید اشتباه معامله گر به بازار است. معمولا معامله گران به خصوص نوسان گیران بازار هیچ گاه برای حرکات صعودی یا نزولی بزرگ آمادگی ندارند. آن ها با رسیدن بازار به حد سود سریعا معامله را ترک می کنند و به دنبال فرصت معاملاتی دیگری می روند. معامله گر با محدود کردن حد سود، فرصت عالی که شکار کرده بود را نابود می کند. هر چند معامله گر با سود از بازار خارج می شود، اما معامله انجام شده درست نیست! چون سود معامله بر اساس شرایط جدید بازار مدیریت نشده است.

در چنین معاملاتی شما می توانید از میانگین متحرک نمایی استفاده کنید. تنها کافی است یکی از میانگین های متحرک را حد ضرر متحرک خود انتخاب کنید. یعنی اگر بازار به میانگین متحرک مورد نظر شما رسید، می توانید معامله را ببندید.

معامله گری که تمایلی به باز نگه داشتن طولانی مدت معامله ندارد، می تواند از میانگین متحرک نمایی ۲۰ یا EMA 20 استفاده کند. یعنی تا وقتی که بازار در زیر این میانگین بسته نشده، معامله باز خواهد بود. اگر استرس زیادی دارید و نگران از دست دادن سود خود هستید، می توانید با برخورد بازار به میانگین متحرک ۲۰ هم معامله را ببندید.

در نمودار چهارساعته اونس طلای جهانی اگر با برخورد بازار به میانگین متحرک معامله خرید را می بستید، از ۱۹۲۲ دلار از بازار خارج می شدید. این یعنی سود ۱۲۲ دلاری به ازای هر اونس طلا. اگر منتظر شکست قطعی میانگین متحرک ۲۰ می ماندید، احتمالا از اطراف ۲۰۳۰ دلار می توانستید معامله خرید را ببندید. این یعنی به ازای هر اونس طلا تقریبا ۲۳۰ دلار سود می کردید. این سود یا بازدهی را با بازدهی ۵۰ دلاری مقایسه کنید! اگر حد سود را ۱۸۵۰ دلار انتخاب می کردید تنها ۵۰ دلار به ازای هر اونس سود می کردید!

برخی از معامله گران با توجه به حجم معاملات خود توانایی باز نگه داشتن معامله برای مدت طولانی را دارند. این گروه از معامله گران می توانند از میانگین متحرک و نمایی ۵۰ استفاده کنند. یعنی اگر از محدوده ۱۸۰۰ دلاری وارد معامله خرید شده اید و بازار به بالای ۱۸۱۵ دلار حرکت کرده، تنها کافی است حد ضرر را همان میانگین متحرک نمایی ۵۰ در نظر بگیرید. در این صورت معامله شما در محدوده ۲۰۱۲ دلاری بسته می شد. یعنی به ازای هر اونس طلا ۲۱۲ دلار سود می کردید.

این مثال به خوبی نشان می دهد که مدیریت بازدهی یک معامله چقدر می تواند در بازدهی کل معاملات تاثیر بگذارد. شما همیشه با چنین فرصت های معاملاتی مواجه نخواهید شد. اما اگر مهارت مدیریت معامله را یاد بگیرید، چنین فرصت هایی را هیچ گاه از دست نخواهید داد. حتی در این حرکت صعودی بازار طلا هم چندین بار فرصت معاملاتی خرید وجود داشت. با این استراتژی مدیریت بازدهی خیلی راحت می توانستید وارد معامله خرید جدید شوید و در سطح مناسب و منطقی از معامله خارج شوید.